Νέες προκλήσεις της αγοράς επιβάλουν στους ασφαλιστές να προετοιμαστούν

Ετήσια Έκθεση της KPMG για την Ιδιωτική Ασφαλιστική Αγορά

Για ένατη συνεχόμενη χρονιά η KPMG στην Ελλάδα προχώρησε στη δημιουργία της Ετήσιας Έκθεσης για την Ασφαλιστική Αγορά για το 2019, στην οποία περιλαμβάνεται η έρευνα για την οικονομική κατάσταση των ασφαλιστικών εταιρειών, καθώς και ενημέρωση των ασφαλιστικών εταιρειών και στελεχών τους σχετικά με τις εξελίξεις και τάσεις που απασχολούν τον κλάδο.

Σκοπός της έκθεσης, όπως αναφέρεται στο σχετικό δελτίο Τύπου, είναι η ανάλυση επίκαιρων θεμάτων του κλάδου και η σύγκριση των επιδόσεων με την προηγούμενη χρονιά, σε υψηλό επίπεδο, με αποτέλεσμα να αναδεικνύονται οι τάσεις, οι προοπτικές και οι αλλαγές που πραγματοποιούνται. Στο πλαίσιο αυτό, παρατίθενται οι εξελίξεις για το νέο λογιστικό πρότυπο για τις ασφαλιστικές συμβάσεις (ΔΠΧΑ 17), τις νέες τεχνολογικές εξελίξεις για πελατοκεντρική προσέγγιση στις ασφαλιστικές επιχειρήσεις, καθώς και για επίκαιρα φορολογικά θέματα.

Σύμφωνα με τον κ. Φίλιππο Κάσσο, Γενικό Δ/ντή στο Τμήμα Ελέγχου της KPMG, «παρατηρείται σταθερή και συνεχής αύξηση της ασφαλίστρων από το 2015, καθώς και ικανοποιητική κερδοφορία. Ο δείκτης φερεγγυότητας, ο οποίος αυξήθηκε κατά 3% προσεγγίζοντας το επίπεδο του 179%, καθώς και το ύψος των Ιδίων Κεφαλαίων, που ισούται περίπου με το ύψος της παραγωγής (Ευρώ 4 δις) αναδεικνύει ασφάλεια κεφαλαίων που παρέχεται από τις ελληνικές επιχειρήσεις. Η κεφαλαιακή επάρκεια αυτή αποτελεί παράγοντα ασφάλειας από τις βραχυπρόθεσμες επιπτώσεις της τρέχουσας περιόδου από τον Covid-19.»

Νέο Λογιστικό πρότυπο ΔΠΧΑ 17

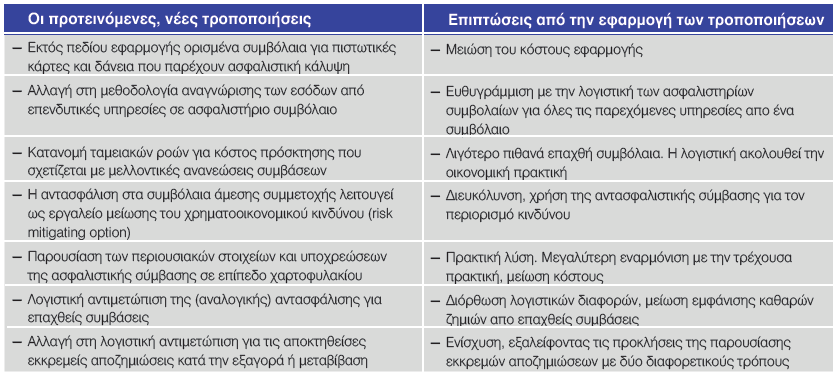

Το Διεθνές Συμβούλιο Λογιστικών Προτύπων (IASB) εξέδωσε τον Ιούνιο του 2019 νέο σχέδιο (Exposure Draft), όπου περιλαμβάνει τις τροποποιήσεις επί του προτύπου. Οι προτεινόμενες τροποποιήσεις, οι οποίες είναι σε διαρκή συζήτηση ακόμα και σήμερα, αντιμετωπίζουν τις προκλήσεις εφαρμογής σε επτά κύριους τομείς του ΔΠΧΑ 17.

Η χρηματοοικονομική επίδοση των εταιρειών

Ο κ. Φίλιππος Κάσσος, σχολιάζοντας τα αποτελέσματα της έρευνας για τη χρηματοοικονομική επίδοση των εταιρειών, σημειώνει τα εξής βασικά συμπεράσματα:

- Στο μέγεθος της αγοράς, παρατηρούμε σταθερή αύξηση ασφαλίστρων που ανήλθε σε 2% και σωρευτικά στο 9% περίπου από το 2015.

- Η κατανομή στις Γενικές Ασφαλίσεις έχει διαφοροποιηθεί, όπου η κάλυψη της αστικής ευθύνης, που αφορά και την υποχρεωτική κάλυψη, ασθενεί σε βαρύτητα έναντι των λοιπών καλύψεων αυτοκινήτου και λοιπών κλάδων. Το οξύμωρο είναι ότι η ασφαλιστική συνείδηση των Ελλήνων καταναλωτών σχετικά με την κάλυψη – προστασία από την κλιματική αλλαγή και τα ακραία φυσικά φαινόμενα στις περισσότερες περιπτώσεις περιορίζεται στο αυτοκίνητό τους, αφήνοντας εκτός την λοιπή περιουσία, άλλο ένα ακόμη γεγονός που αποδεικνύει την αγάπη των Ελλήνων στο αυτοκίνητο.

- Η συσχέτιση μεταξύ ΑΕΠ και παραγωγής ασφάλιστρων είναι υψηλή. Από το καταστροφικό 2015 ως το 2018, τα ασφάλιστρα πλέον δείχνουν να ακολουθούν τη δυναμική της θετικής μεταβολής του ΑΕΠ, ενώ όπως δείχνουν όλα τα στοιχεία καταγράφθηκε περαιτέρω σημαντική ανάκαμψη στο 2019.

- Σε επίπεδο κερδοφορίας, παρά τη συνεχιζόμενη επίτευξη κερδών σε ικανοποιητικά επίπεδα, εμφανής είναι η μείωση των ιδίων κεφαλαίων των εταιρειών κατά 7%. Η συνολική κερδοφορία διατηρείται στα υψηλά επίπεδα των €15 εκατ., με αυξητικές τάσεις σε σχέση με την προηγούμενη χρήση (€13 εκατ.)

- Το ύψος των ιδίων κεφαλαίων στο σύνολο της αγοράς, που ανέρχεται στα €4 δις περίπου, όσο και το ύψος των ασφαλίστρων, καταδεικνύει ότι οι εταιρείες διαθέτουν πλεονάζοντα κεφάλαια, τα οποία, εάν δεν αξιοποιηθούν για την κάλυψη νέων κινδύνων και την αύξηση της παραγωγής, αναμένεται να επιστραφούν στους επενδυτές διατηρώντας τους δείκτες φερεγγυότητας στα μέσα μακροχρόνια επίπεδα ασφάλειας, μεταξύ 130% και 150%.

- Στη σύνθεση Ενεργητικού και Επενδύσεων, το 90% περίπου διατηρείται κυρίως σε ομολογιακά χαρτοφυλάκια, Unit Linked για λογαριασμό ασφαλισμένων και λοιπά υψηλής ποιότητας επενδυτικά προϊόντα.

- Τα καθαρά αποτελέσματα εκμετάλλευσης για τις Γενικές Ασφαλίσεις ανήλθαν σε 36% επί των σχετικών ασφαλίστρων και παρέμειναν κοντά στον μέσο όρο των τελευταίων ετών (37%), ενώ στις Ασφαλίσεις Ζωής παρατηρήθηκε αύξηση στο 20%, η οποία, ωστόσο, οφείλεται σε έκτακτα κέρδη –όπου με κατάλληλη προσαρμογή ανέρχεται στο 12%, πολύ κοντά επίσης στον διαχρονικό μέσο όρο του 13%.

- Στα στατιστικά στοιχεία ανά υπάλληλο παρατηρούμε συνεχή αύξηση του μέσου αριθμού υπαλλήλων για τρία συνεχή έτη μετά το 2015, ως αποτέλεσμα των αυξημένων αναγκών από το νέο εποπτικό πλαίσιο της Φερεγγυότητας ΙΙ και τις λοιπές κανονιστικές απαιτήσεις που αυξάνουν τις ανάγκες των επιχειρήσεων σε εξειδικευμένο –κυρίως– προσωπικό, συμπιέζοντας ωστόσο την κερδοφορία.

- Οι προμήθειες διαμεσολάβησης στον κλάδο αυτοκινήτου έχουν συνεχή ανοδική τάση, με αύξηση κατά μία μονάδα κάθε έτος σε διάστημα πενταετίας, και ανέρχονται πλέον στο 20% επί συνολικών εσόδων (ασφάλιστρα και δικαίωμα).

- Οι αποδόσεις επενδύσεων στο 2,1% ακολουθούν τη γενική πτωτική πορεία των επιτοκίων που επικρατεί σε όλη την Ευρώπη

- Τα τροχαία ατυχήματα συνέχισαν το 2018 την πτωτική τους πορεία, τόσο σε αριθμό θανατηφόρων (-5%) όσο και συνολικά (-1%), καθορίζοντας τη συχνότητα των ατυχημάτων σωματικών βλαβών σε χαμηλότερα επίπεδα, με 130 ατυχήματα ανά 100 χιλιάδες ατυχήματα.

- Χωρίς ιδιαίτερες μεταβολές και στους δείκτες Φερεγγυότητας ΙΙ, με οριακή αύξηση κατά 3% στο σύνολο των εταιρειών του δείγματος, προσεγγίζοντας το επίπεδο του 179%, που αναδεικνύει ασφάλεια κεφαλαίων που παρέχουν οι ελληνικές επιχειρήσεις

Τάσεις, κίνδυνοι και προοπτικές

Η Έκθεση της KPMG, όπως συνηθίζεται, περιλαμβάνει ενημέρωση για τις τάσεις και τους κινδύνους στη ασφαλιστική αγορά, οι οποίοι επιβεβαιώνονται και από τη νεότερη έρευνα των ασφαλιστικών CEO της KPMG, καθώς και προβλέψεις – προοπτικές για το τρέχον έτος

- Κοινωνική ασφάλιση και το σύστημα 3 πυλώνων

Η κοινωνική ασφάλιση, σύμφωνα με τη διεθνή πρακτική, χωρίζεται σε αυτούς τους τρεις πυλώνες, με τα δικά της χαρακτηριστικά και στόχους που βοηθούν στη χρηματοδότηση – υποστήριξη του τρόπου ζωής των συνταξιούχων μετά τη συνταξιοδότηση.

Μια πρόταση για τη συνταξιοδότηση θα μπορούσε να περιλαμβάνει τις πρόσθετες, μετά από καθορισμένο ύψος, εισφορές να πηγαίνουν υποχρεωτικά στον δεύτερο πυλώνα. Μετά το επίπεδο του δευτέρου πυλώνα, σε περιπτώσεις υψηλόμισθων, οι επιπλέον εισφορές (εργαζόμενου ή και εργοδότη) να μπορούν –σε προαιρετική βάση– να κατευθύνονται στον τρίτο πυλώνα, με επενδυτική επιλογή και ευθύνη του ασφαλισμένου και πλήρη φορολογική απαλλαγή, μέσω παρακράτησης της μισθοδοσίας, όπως ισχύει και στους δυο πρώτους πυλώνες.

Στην κάλυψη υγείας, θα μπορούσε να ακολουθηθεί μία παρόμοια πρόταση με βασικά πακέτα ασφάλισης, και επιπλέον εισφορές να κατευθύνονται σε επαγγελματικά ταμεία του δεύτερου πυλώνα, που θα προσφέρουν επιπλέον προνόμια ως πρόσθετα προκαθορισμένα πακέτα ασφάλισης και σε ιδιωτικά θεραπευτήρια, και προαιρετική επέκταση και στον τρίτο πυλώνα για τυχόν επιπλέον καλύψεις κατά προτίμηση του ασφαλισμένου.

- Κλιματική αλλαγή και ασφαλιστική κάλυψη

Σύμφωνα με την τελευταία έρευνα της KPMG (Global Insurance CEO Outlook), η αλλαγή του κλίματος οδηγεί σε ένα λειτουργικό περιβάλλον πολλαπλών κινδύνων. Οι επικεφαλής των ασφαλιστικών εταιρειών ονομάζουν την αλλαγή του κλίματος ως το μεγαλύτερο κίνδυνο για την ανάπτυξη του οργανισμού τους, με τους αναδυόμενους τεχνολογικούς, εδαφικούς, επιχειρησιακούς και κυβερνητικούς κινδύνους να ακολουθούν στενά.

Παρά τα τακτικά πλέον έντονα φυσικά φαινόμενα, η διείσδυση της ασφάλισης έναντι των φυσικών καταστροφών εμφανίζεται εξαιρετικά χαμηλή στην Ελλάδα. Οι συμπράξεις Δημόσιου και Ιδιωτικού Τομέα θεωρούνται από μεγάλο μέρος της αγοράς μονόδρομος για τη διατήρηση της ποιότητας ζωής των πολιτών σε υψηλό επίπεδο και τη χρηματοδότηση για αποκατάσταση των απωλειών και ζημιών σε περίπτωση φυσικών καταστροφών.

- Προοπτικές

Χωρίς να λαμβάνονται υπόψη κατά τη συγγραφή της Έκθεσης οι επιπτώσεις από τον Covid-19 στις ασφαλίσεις, έχουν δημιουργηθεί οι κατάλληλες συνθήκες για αύξηση του διαθέσιμου εισοδήματος, με επακόλουθη την ανοδική τάση στην ιδιωτική κατανάλωση για ασφάλιση.

Τα κέρδη στις Γενικές Ασφαλίσεις θα εξακολουθούν να είναι ικανοποιητικά. Ωστόσο, μικρά σχήματα και οργανισμοί δεν μπορούν πλέον να αντέξουν στον ανταγωνισμό, ακόμη και με χρηστή διοίκηση και σφιχτό προϋπολογισμό.

Στις Ασφαλίσεις Ζωής και Υγείας, οι εκτιμήσεις είναι περισσότερο πολύπλοκες, τα περιθώρια κερδών είναι εξαιρετικά χαμηλά, ενώ στα προϊόντα υγείας απαιτείται σφικτή παρακολούθηση του κόστους, με κατάλληλες και αποδοτικές συνεργασίες νοσοκομείων.

Στις Νέες Τάσεις, επικρατεί το νέο επιχειρηματικό μοντέλο της πλήρους ψηφιοποίησης. Επιπλέον, η Τεχνολογική αλλαγή και Επιλογή είναι η νέα τάση που ορίζει ότι οι ασφαλιστές θα πρέπει να χρησιμοποιούν τεχνολογίες όπως τα analytics, το blockchain και υπηρεσίες cloud προς όφελός τους. Τέλος, οι στρατηγικές πελατοκεντρικής προσέγγισης θα επηρεάσουν τη λειτουργία των επιχειρήσεων το 2020 και μετέπειτα.