Χωρίς μεγάλες μεταβολές η ασφαλιστική αγορά το 2021

H χρηματοοικονομική κατάσταση της ασφαλιστικής αγοράς δεν παρουσίασε σημαντική μεταβολή το 2021, σύμφωνα με την Έκθεση Χρηματοπιστωτικής Σταθερότητας, που αναρτήθηκε χθες, 12 Μαΐου, στον ιστοχώρο της Τράπεζας της Ελλάδος. Ωστόσο, όπως αναφέρεται στο εισαγωγικό σημείωμα της Έκθεσης, η επί μακρόν διατήρηση του περιβάλλοντος χαμηλών επιτοκίων, καθώς και οι επιπτώσεις της πανδημίας επέσπευσαν τις αποφάσεις των διοικήσεων των ασφαλιστικών επιχειρήσεων για την υλοποίηση συγχωνεύσεων και εξαγορών.

Οι κίνδυνοι των ασφαλιστικών επιχειρήσεων, όπως αποτυπώνονται στην κεφαλαιακή απαίτηση φερεγγυότητας, δεν παρουσίασαν σημαντικές μεταβολές συγκριτικά με το προηγούμενο έτος. Εντούτοις, πολλές από τις ασφαλιστικές επιχειρήσεις εξετάζουν εκ νέου το πλαίσιο διαμόρφωσης των επιχειρηματικών τους μοντέλων και ανακατανομής των επενδύσεών τους, ώστε να αντιμετωπίσουν γνωστούς και αναδυόμενους κινδύνους. Στο πλαίσιο αυτό η διατήρηση της βιωσιμότητας των χαρτοφυλακίων τους συνδέεται με την επανεξέταση τόσο του μακροοικονομικού περιβάλλοντος όσο και της αντιμετώπισης των επιπτώσεων της κλιματικής αλλαγής.

36 εταιρείες υπό την εποπτεία της ΤτΕ

Πιο αναλυτικά από τα στοιχεία που παραθέτει η ΤτΕ προκύπτει ότι στις 31.12.2021 δραστηριοποιούνταν στην ελληνική αγορά ιδιωτικής ασφάλισης 36 ασφαλιστικές επιχειρήσεις, μια λιγότερη λόγω της συγχώνευσης της ΑΧΑ με την Generali. Οι επιχειρήσεις αυτές κατηγοριοποιούνται βάσει της άδειας λειτουργίας και των ασφαλιστικών τους εργασιών ως εξής: 2 επιχειρήσεις ασφαλίσεων ζωής, 18 επιχειρήσεις ασφαλίσεων κατά ζημιών και 16 επιχειρήσεις που ασκούν ταυτόχρονα δραστηριότητες ασφαλίσεων ζωής και ασφαλίσεων κατά ζημιών (συμπεριλαμβάνονται επιχειρήσεις του κλάδου ζωής που, εκ των ασφαλίσεων κατά ζημιών, ασκούν αποκλειστικά αυτές των κλάδων “Ατυχήματα” και “Ασθένειες”).

Από τις ως άνω 36 ασφαλιστικές επιχειρήσεις, 34 λειτουργούν και εποπτεύονται σύμφωνα με την ευρωπαϊκή οδηγία “Φερεγγυότητα II”, που εφαρμόζεται σε όλες τις χώρες της Ευρωπαϊκής Ένωσης (ΕΕ) από 1.1.2016, ενώ 2 επιχειρήσεις εξαιρούνται, λόγω μεγέθους, από την εφαρμογή πλήθους απαιτήσεων που αφορούν και τους τρεις βασικούς πυλώνες της Φερεγγυότητας ΙΙ (Solvency II). Παράλληλα, δραστηριοποιούνται και 253 εταιρείες με καθεστώς είτε ελεύθερης εγκατάστασης (υποκατάστημα) είτε ελεύθερης παροχής υπηρεσιών.

Να σημειωθεί ότι τα οικονομικά μεγέθη που παρουσιάζονται στην Έκθεση αφορούν μόνο τις 34 επιχειρήσεις που δραστηριοποιούνται στην εγχώρια ασφαλιστική αγορά και που υπόκεινται στην, κατά Φερεγγυότητα ΙΙ, εποπτεία της Τράπεζας της Ελλάδος.

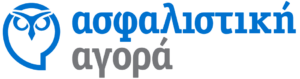

Αύξηση παραγωγής με οδηγό τις ασφαλίσεις Ζωής

Η παραγωγή ακαθάριστων εγγεγραμμένων ασφαλίστρων στις ασφαλίσεις ζωής το 2021 ανήλθε σε 2,4 δισ. ευρώ, αυξημένη κατά 15% συγκριτικά με το προηγούμενο έτος. Από το ανωτέρω ποσό, 1,0 δισ. ευρώ συνδέονται με επενδύσεις, ποσοστό 42% επί των συνολικών ακαθάριστων εγγεγραμμένων ασφαλίστρων δραστηριοτήτων ζωής, έναντι 31% το 2020, καταγράφοντας σημαντική αύξηση (56%). Παράλληλα, παρουσιάστηκε μείωση των ακαθάριστων εγγεγραμμένων ασφαλίστρων των ασφαλίσεων με συμμετοχή στα κέρδη κατά 8% και μείωση των άλλων ασφαλίσεων ζωής, με ποσοστό 8%.

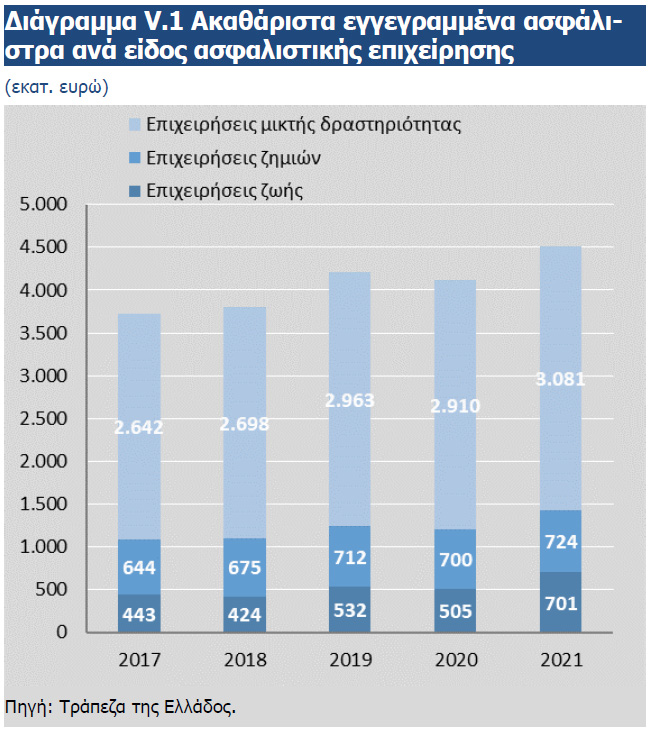

Τα ασφάλιστρα των δραστηριοτήτων ασφαλίσεων κατά ζημιών ανήλθαν την ίδια περίοδο σε 2,1 δισ. ευρώ, αυξημένα κατά 4% συγκριτικά με το προηγούμενο έτος. Από το ποσό αυτό, σημαντικότερα μερίδια αντιπροσωπεύουν οι ασφαλίσεις αστικής ευθύνης χερσαίων οχημάτων (34%), οι ασφαλίσεις πυρός (20%) και οι ασφαλίσεις νοσοκομειακών εξόδων (16%), με αντίστοιχες μεταβολές ασφαλίστρων έναντι του προηγούμενου έτους κατά -2%, +5% και +6%. Το 2021, οι επισυμβάσες αποζημιώσεις ανήλθαν σε 1,6 δισ. ευρώ για τις ασφαλίσεις ζωής και σε 0,7 δισ. ευρώ για τις ασφαλίσεις κατά ζημιών, παρουσιάζοντας αύξηση κατά 18% και 9% αντίστοιχα.

Στις ασφαλίσεις κατά ζημιών, ο δείκτης ζημιών της αγοράς στις 31.12.2021 ανήλθε στο 43% των αντίστοιχων δεδουλευμένων ασφαλίστρων της ίδιας περιόδου και ο δείκτης εξόδων (διαχείρισης και προμηθειών) στο 46%, έναντι 40% και 46% αντίστοιχα στις 31.12.2020.

Στα διαγράμματα V1 και V2 δείτε αντίστοιχα τα ακαθάριστα εγγεγραμμένα ασφάλιστρα και τις επισυμβάσες αποζημιώσεις ανά είδος ασφαλιστικής επιχείρησης όπως διαμορφώθηκαν από το 2017-2021.

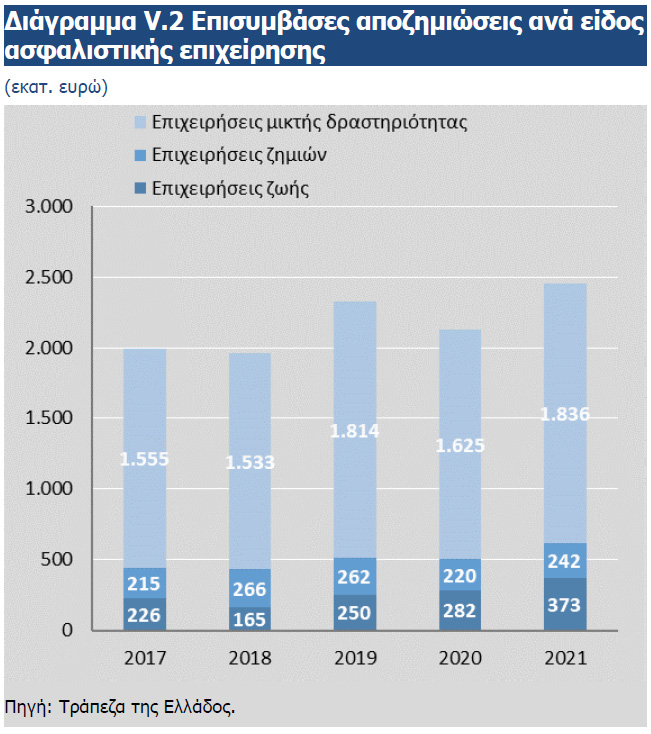

Αύξηση ενεργητικού και ιδίων κεφαλαίων

Το σύνολο του ενεργητικού των εποπτευόμενων από την Τράπεζα της Ελλάδος ασφαλιστικών επιχειρήσεων διαμορφώθηκε σε 20,5 δισεκ. ευρώ στις 31.12.2021, αυξημένο κατά 3% συγκριτικά με τις 31.12.2020. Από το σύνολο του ενεργητικού, 8,6 δισεκ. ευρώ (42%) ήταν τοποθετημένα σε κρατικά ομόλογα και 2,7 δισεκ. ευρώ (13%) σε εταιρικά ομόλογα. Όσον αφορά την πιστοληπτική διαβάθμιση αυτών, το 93% των κρατικών ομολόγων και αντίστοιχα το 83% των εταιρικών ομολόγων ήταν πιστοληπτικής διαβάθμισης BB- και πάνω. Επιπλέον, ποσό 3,7 δισεκ. ευρώ (18%) αφορούσε επενδύσεις για ασφαλίσεις των οποίων τον επενδυτικό κίνδυνο φέρουν οι ασφαλισμένοι.

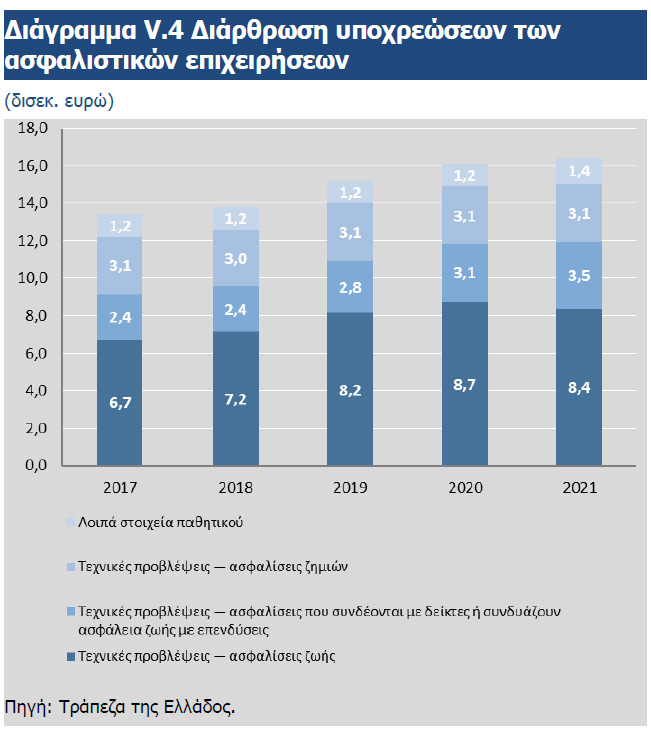

Αντίστοιχα, οι συνολικές υποχρεώσεις των ασφαλιστικών επιχειρήσεων ανήλθαν σε 16,4 δισεκ. ευρώ (από 16,1 δισεκ. ευρώ στις 31.12.2020), με το σύνολο των τεχνικών προβλέψεων να διαμορφώνονται σε 15,0 δισεκ. ευρώ (από 14,9 δισεκ. ευρώ στις 31.12.2020), εκ των οποίων 11,9 δισεκ. ευρώ αφορούσαν ασφαλίσεις ζωής και 3,1 δισεκ. ευρώ ασφαλίσεις κατά ζημιών. Από τις τεχνικές προβλέψεις ζωής, το 30% αφορά ασφαλίσεις ζωής που συνδέονται με επενδύσεις (έναντι 26% στις 31.12.2020).

Τα ίδια κεφάλαια της ασφαλιστικής αγοράς ανήλθαν σε 4,1 δισεκ. ευρώ, αυξημένα κατά 5% σε σχέση με το προηγούμενο έτος. Η συνολική Κεφαλαιακή Απαίτηση Φερεγγυότητας (Solvency Capital Requirement – SCR) ανήλθε σε 2,1 δισεκ. ευρώ, με συνολικά επιλέξιμα ίδια κεφάλαια 4,0 δισεκ. ευρώ. Όσον αφορά την ποιότητα των επιλέξιμων κεφαλαίων της ασφαλιστικής αγοράς, αυτά ταξινομούνται στην υψηλότερη κατηγορία ποιότητας (Κατηγορία 1) σε ποσοστό 93%. Παράλληλα, όλες οι ασφαλιστικές επιχειρήσεις διαθέτουν δείκτη κάλυψης κεφαλαιακής απαίτησης φερεγγυότητας (SCR ratio) σε επίπεδα σημαντικά υψηλότερα του 100%.

Η Ελάχιστη Κεφαλαιακή Απαίτηση (Minimum Capital Requirement – MCR) στο σύνολο της ασφαλιστικής αγοράς διαμορφώθηκε σε 0,7 δισεκ. ευρώ, με τα αντίστοιχα συνολικά επιλέξιμα ίδια κεφάλαια να ανέρχονται σε 3,7 δισεκ. ευρώ.

Στα διαγράμματα V3 και V4 δείτε τη διάρθρωση του ενεργητικού και των υποχρεώσεων των ασφαλιστικών επιχειρήσεων σε βάθος 5ετίας (2017-2021).

Ολόκληρη η Έκθεση της ΤτΕ εδώ.

Ακολουθήστε την Ασφαλιστική Αγορά στο Google News