| Των Σωτηρίου Μπερσίμη & Χρήστου Μπουντούλη* |

Η ανάλυση αφορά αρχείο αιτήσεων αποζημίωσης για συμβόλαια ασφάλισης κατοικίας. Το αρχείο εμπεριέχει δεδομένα από 4.415 αιτήσεις αποζημίωσης προς μία ασφαλιστική εταιρεία, που πραγματοποιήθηκαν εντός ενός ημερολογιακού έτους και για τα οποία η ασφαλιστική εταιρεία προέβη σε ενδελεχή έλεγχο, διακριβώνοντας εάν υπήρξε απόπειρα ασφαλιστικής απάτης. Από τον ενδελεχή έλεγχο διαπιστώθηκε ότι το ολικό ποσοστό επιβεβαιωμένων κρουσμάτων απόπειρας ασφαλιστικής απάτης ήταν 10,6%, δηλαδή, περισσότερες από 1 στις 10 αιτήσεις αποζημίωσης ήταν απόπειρες ασφαλιστικής απάτης. Η εταιρεία υπολόγισε ότι ο ενδελεχής έλεγχος στοίχισε περίπου 8.000.000 ευρώ (με μέσο κόστος ενδελεχούς ελέγχου ανά αίτημα αποζημίωσης περίπου 2.000 ευρώ), ενώ οι ψευδείς δηλώσεις είχαν ύψος 31.000.000 ευρώ. Το όφελος της εταιρείας από τη διαδικασία ελέγχου προσεγγίζει τα 23.000.000 ευρώ και ο έλεγχος διήρκησε περίπου 3 έτη.

Στο αρχείο δεδομένων περιλαμβάνονται χαρακτηριστικά που αφορούν το συμβάν για το οποίο έγινε η αίτηση αποζημίωσης, τα συμβόλαια και τον ασφαλισμένο. Συγκεκριμένα, στο αρχείο δεδομένων εμπεριέχονται δεδομένα για τα ακόλουθα χαρακτηριστικά: αριθμός ασφαλιστηρίου, ημερομηνία έκδοσης συμβολαίου, ανώτατο ποσό καλύψεων συμβολαίου, τύπος συμβολαίου, ημερομηνία γέννησης ασφαλισμένου, μορφωτικό επίπεδο, δηλωθέν εισόδημα, εργασιακή κατάσταση, οικογενειακή κατάσταση, ημερομηνία συμβάντος, τύπος συμβάντος, κόστος συμβάντος, εάν η ιδιοκτησία ήταν κατοικήσιμη, εάν ήταν κύρια κατοικία, αριθμός μελών νοικοκυριού και, τέλος, εάν το αίτημα αποζημίωσης αποτέλεσε απόπειρα ασφαλιστικής απάτης.

Σκοπός της ανάλυσης είναι, αρχικά, η διερεύνηση των δεδομένων, η οπτικοποίησή τους και, στη συνέχεια, η διαμόρφωση κατάλληλου μοντέλου, βάσει των διαθέσιμων ιστορικών δεδομένων, ούτως ώστε μελλοντικά το μοντέλο αυτό να υποδεικνύει αυτόματα περιπτώσεις πιθανής ασφαλιστικής απάτης.

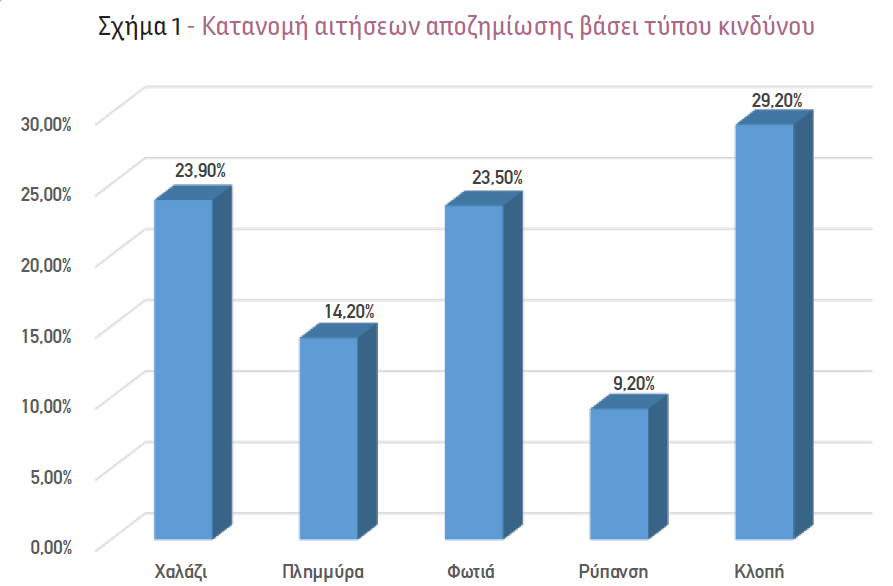

Στο Σχήμα 1 παρουσιάζεται η κατανομή των αιτήσεων αποζημίωσης βάσει του τύπου του κινδύνου. Περίπου το 29,2% των αιτημάτων αφορά κλοπή. Περίπου το 23,5% των αιτημάτων αφορά φωτιά ή χαλάζι και το 14,2% αφορά τον κίνδυνο πλημμύρας από ζημιές στο σύστημα ύδρευσης/αποχέτευσης. Ο κίνδυνος από χαλάζι αφορά το 23,9% και ο κίνδυνος από ρύπανση αφορά το 9,2%.

Ένα από τα σημαντικότερα χαρακτηριστικά που είναι διαθέσιμο στα δεδομένα είναι το ύψος της αποζημίωσης σε χιλιάδες ευρώ. Η μέση ζημία είναι προσεγγιστικά 73.000 ευρώ. Η διάμεση ζημία είναι 72.500 ευρώ.

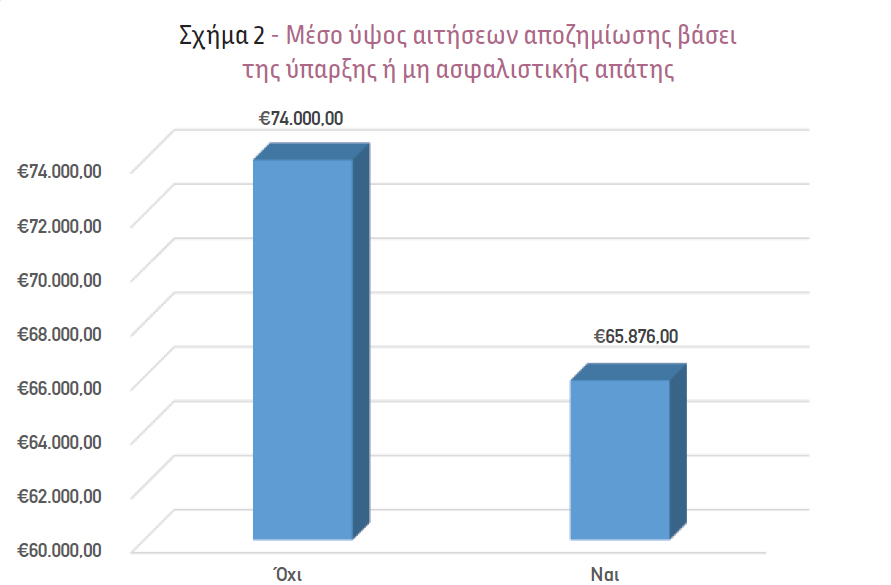

Αναλύοντας τα δεδομένα (Σχήμα 2), προέκυψε ότι υπάρχει σημαντική διαφοροποίηση στο ύψος των αιτημάτων αποζημίωσης, ανάμεσα στα αιτήματα που αποδείχθηκε ότι αποτελούσαν απόπειρα ασφαλιστικής απάτης και σε αυτά που δεν αποτελούσαν. Συγκεκριμένα, η μέση απαίτηση στην περίπτωση απόπειρας απάτης ήταν 65.876 ευρώ, ενώ στην περίπτωση της ειλικρινούς δήλωσης περίπου 74.000 ευρώ. Δηλαδή, στην περίπτωση της επιβεβαιωμένης απόπειρας απάτης το ύψος της απαίτησης ήταν μικρότερο.

Επιπλέον, σημαντικός παράγοντας αποδείχθηκε το ύψος του ασφαλιζόμενου κεφαλαίου. το μέσο ασφαλιζόμενο κεφάλαιο στην περίπτωση των αιτημάτων που αποδείχθηκαν απόπειρα απάτης ήταν προσεγγιστικά 296.900 ευρώ, ενώ στην περίπτωση της ειλικρινούς δήλωσης περίπου 294.092 ευρώ.

Ακόμα, προέκυψε σημαντική διαφορά, όσον αφορά το εισόδημα του ασφαλισμένου. Συγκεκριμένα, από την ανάλυση προέκυψε ότι το μέσο εισόδημα ασφαλισμένου στην περίπτωση των αιτημάτων που αποδείχθηκαν απόπειρες απάτης ήταν περίπου 51.700 ευρώ, ενώ για τις περιπτώσεις που διαπιστώθηκε ειλικρινής δήλωση ήταν περίπου 68.850 ευρώ. Αυτό σημαίνει ότι ένα αίτημα αποζημίωσης από ασφαλισμένο με χαμηλότερο εισόδημα έχει μεγαλύτερη πιθανότητα να είναι απόπειρα απάτης, σε σχέση με ένα αίτημα αποζημίωσης από ασφαλισμένο με υψηλό εισόδημα.

Ανάλογο εύρημα προκύπτει σε σχέση με το μέγεθος της περιοχής, την οποία αφορά το αίτημα αποζημίωσης. Συγκεκριμένα, στην περίπτωση των αιτημάτων αποζημίωσης που αποδείχθηκαν απόπειρα απάτης το μέσο μέγεθος της πόλης ήταν ίσο με 290.000 κατοίκους, ενώ στην περίπτωση των ειλικρινών δηλώσεων το μέσο μέγεθος της πόλης ήταν ίσο με 300.000 κατοίκους. Αυτό σημαίνει ότι ένα αίτημα αποζημίωσης από μικρότερη σε πληθυσμό περιοχή έχει μεγαλύτερη πιθανότητα να είναι απόπειρα απάτης.

Οι παραπάνω διαφορές σε μερικές περιπτώσεις φαίνεται να είναι πολύ μικρές, όμως στην πραγματικότητα, όπως θα αποδειχθεί ακολούθως, είναι αρκετές, για να μπορέσουμε να χτίσουμε ένα μοντέλο το οποίο θα διακρίνει τα μελλοντικά αιτήματα αποζημίωσης ως προς την πιθανότητα να αποτελούν απόπειρες ασφαλιστικής απάτης.

Ένα επιπλέον εύρημα που προέκυψε από την ανάλυση είναι ότι η πιθανότητα ένα αίτημα αποζημίωσης να αποτελεί απόπειρα ασφαλιστικής απάτης είναι μεγαλύτερη όσο μικρότερο είναι το διάστημα που μεσολαβεί ανάμεσα στην ημερομηνία που συνάφθηκε το συμβόλαιο και την ημερομηνία δήλωσης της ζημίας. Ο διάμεσος χρόνος που μεσολαβεί από την υπογραφή του συμβολαίου έως τη δήλωση της απαίτησης είναι 3.080 ημέρες στην περίπτωση των αιτημάτων που αποδείχθηκαν απόπειρες απάτης και 4.250 για τις περιπτώσεις που διαπιστώθηκε ειλικρινής δήλωση. Ακόμα, όπως προέκυψε από την ανάλυση, η πιθανότητα ένα αίτημα αποζημίωσης να αποτελεί απόπειρα ασφαλιστικής απάτης είναι μεγαλύτερη όσο μικρότερη είναι η ηλικία του ασφαλισμένου. Η μέση ηλικία ασφαλισμένου κατά τη δήλωση της απαίτησης είναι περίπου 40 έτη στην περίπτωση των αιτημάτων που αποδείχθηκαν απόπειρες απάτης και περίπου 50 για τις περιπτώσεις ειλικρινούς δήλωσης.

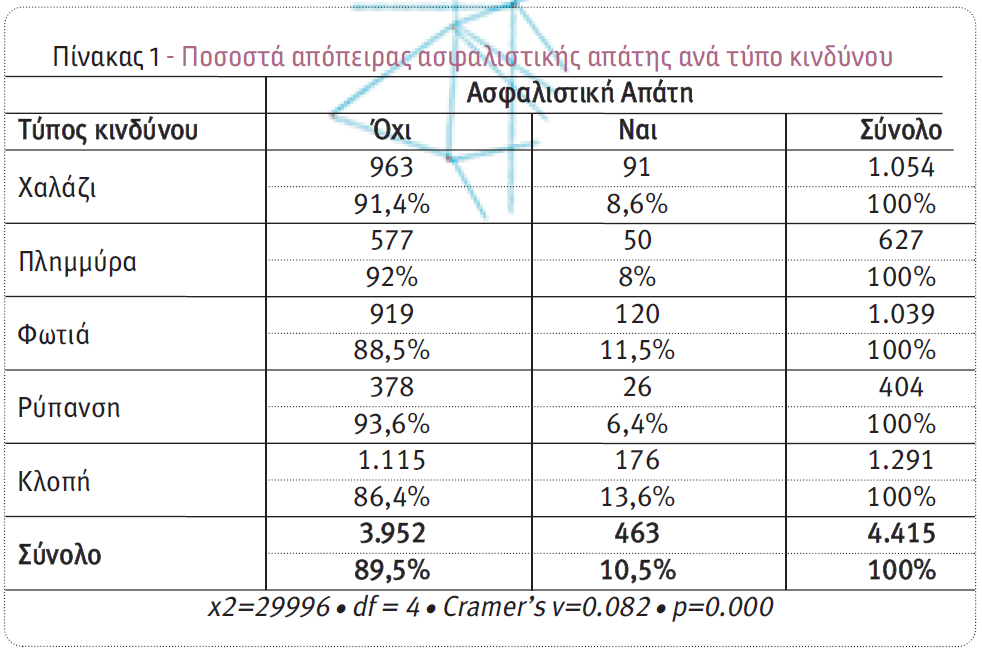

Συνεχίζοντας τη διερευνητική ανάλυση, ένα ακόμα εύρημα αφορά το γεγονός ότι το ποσοστό των αιτημάτων που προέκυψε ότι ήταν απόπειρα ασφαλιστικής απάτης διαφοροποιείται στατιστικώς σημαντικά σε σχέση με τον δηλωθέντα τύπο κινδύνου. Όπως προκύπτει από τον Πίνακα 1, το ποσοστό των αιτημάτων που αποδείχτηκε ότι ήταν απόπειρα ασφαλιστικής απάτης ήταν μεγαλύτερο στον τύπο κινδύνου κλοπή (13,6%), ακολουθούν οι τύποι κινδύνου φωτιά και πλημύρα, με ποσοστά 11,5% και 8% αντίστοιχα, ενώ ο κίνδυνος χαλάζι έχει ποσοστό στο 8,6%. Τέλος, το ποσοστό απόπειρας ασφαλιστικής απάτης στον τύπο κινδύνου ρύπανση είναι 6,4%. Από τα παραπάνω πρακτικά προκύπτει ότι ένα αίτημα αποζημίωσης λόγω κλοπής έχει μεγαλύτερη πιθανότητα να αποτελεί απόπειρα απάτης (Σχήμα 3).

Βάσει των παραπάνω ευρημάτων, είναι δυνατό, αξιοποιώντας τις μεταβλητές που αποδείχθηκε ότι υπάρχει σημαντική διαφορά, να διαμορφώσουμε ένα μοντέλο το οποίο θα εφαρμόζεται στη συνέχεια, για να διαπιστώνουμε εάν κάποιο αίτημα έχει υψηλή πιθανότητα να αποτελεί απόπειρα ασφαλιστικής απάτης.

Η ανάλυση θα στηριχθεί στη μέθοδο Ταξινόμησης (Classification) των Μηχανών Διανυσματικής Υποστήριξης [Support Vector Machines (SVM)], η οποία σήμερα αναφέρεται και ως μία από τις μεθόδους της εποπτευόμενης μάθησης (Supervised learning) της στατιστικής μηχανικής μάθησης (statistical machine learning). Εναλλακτικές μέθοδοι είναι: (α) η διαχωριστική ανάλυση, (β) η λογιστική παλινδρόμηση, (γ) τα νευρωνικά δίκτυα (Neural Networks) κ.λπ.

Οι Μηχανές Διανυσμάτων Υποστήριξης (SVMs) είναι ένα σύνολο μεθόδων που χρησιμοποιούνται για την επίλυση προβλημάτων ταξινόμησης. Πρόκειται για ένα εργαλείο εποπτευόμενης ταξινόμησης της στατιστικής μηχανικής μάθησης που επιτυγχάνει τη μεγιστοποίηση της προγνωστικής ακρίβειας. Στη συγκεκριμένη περίπτωση, οι πληθυσμοί που ενδιαφέρουν είναι ο πληθυσμός των αιτημάτων αποζημίωσης που αποδείχτηκαν στο παρελθόν απόπειρες ασφαλιστικής απάτης και ο πληθυσμός των αιτημάτων αποζημίωσης που αποδείχτηκαν ειλικρινείς.

Η στατιστική μηχανική μάθηση έχει πολλές εφαρμογές στην ασφάλιση πέραν της ανίχνευσης της ασφαλιστικής απάτης, όπως για παράδειγμα στο underwriting, όπου η εταιρεία αποφασίζει αν θα ασφαλίσει ή όχι έναν κίνδυνο χρησιμοποιώντας ιστορικά στοιχεία και δημιουργώντας κανόνες.

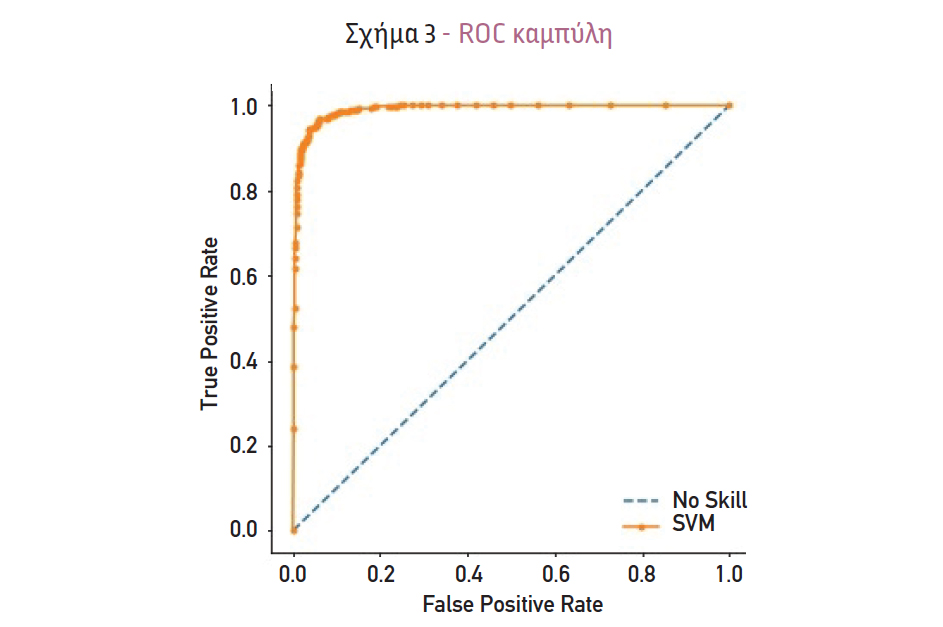

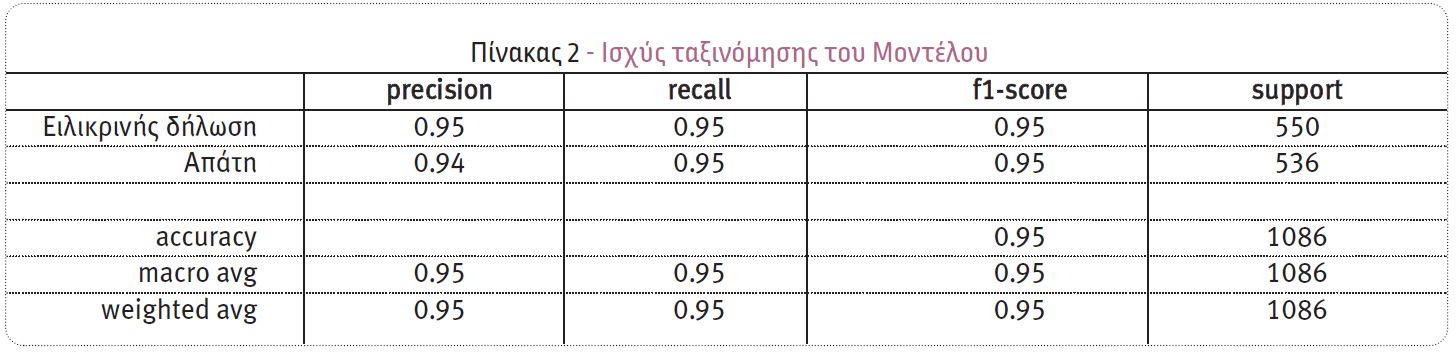

Για τη διαμόρφωση του μοντέλου στην πρόβλεψη της ασφαλιστικής απάτης με εφαρμογή της μεθόδου των Μηχανών Διανυσματικής Υποστήριξης (SVMs) χρησιμοποιήθηκαν τα ακόλουθα χαρακτηριστικά: (α) ύψος αιτήματος αποζημίωσης, (β) ύψος ασφαλιστικής κάλυψης, (γ) ύψος εισοδήματος πελάτη και, τέλος, (δ) το μέγεθος της πόλης στην οποία βρίσκεται το ασφαλισμένο ακίνητο. Το τελικό μοντέλο που προέκυψε δίνει ένα score σε κάθε αίτημα αποζημίωσης. Με βάση το score αυτό, ένα μελλοντικό αίτημα αποζημίωσης θα ταξινομείται ως πιθανή απόπειρα απάτης ή ως πιθανά ειλικρινής δήλωση. Τα αποτελέσματα της ανάλυσης για τα ιστορικά στοιχεία έδωσαν τον πίνακα ταξινόμησης που παρατίθεται στον Πίνακα 2.

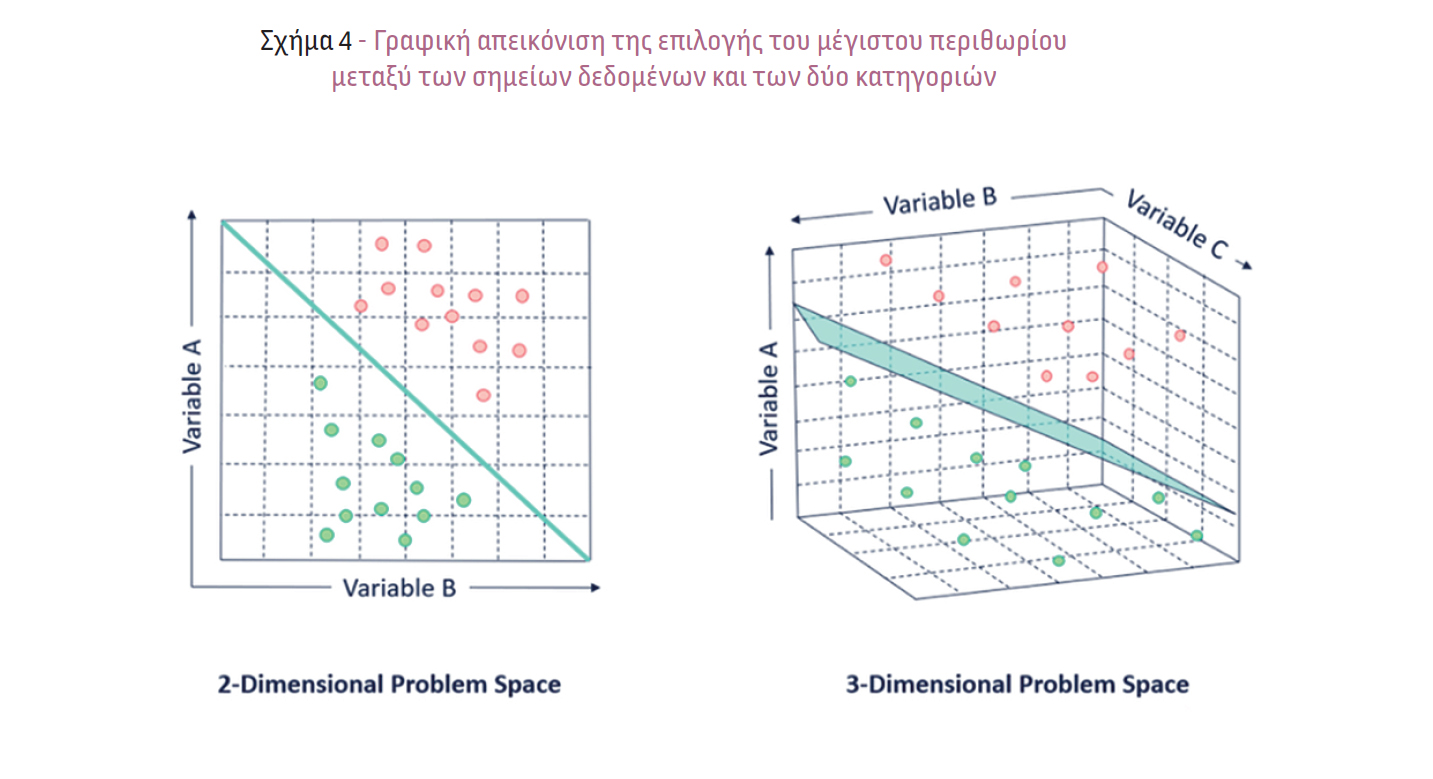

Ο διαχωρισμός της πιθανής απόπειρας απάτης και της πιθανής ειλικρινούς δήλωσης επιτυγχάνεται μέσω του καταλληλότερου διαχωριστικού υπερεπιπέδου, που επιλέγεται από τον αλγόριθμο SVM από πολλά άλλα διαχωριστικά υπερεπίπεδα που κρίθηκαν λιγότερο κατάλληλα. Στόχος είναι να βρεθεί ένα επίπεδο που έχει το μέγιστο περιθώριο (μέγιστη διαχωριστική ικανότητα) μεταξύ των δεδομένων των δύο κατηγοριών. Η μεγιστοποίηση της απόστασης του περιθωρίου διασφαλίζει τη μέγιστη δυνατή ακρίβεια.

Παρατίθεται ενδεικτική απεικόνιση των υπερεπιπέδων σε δισδιάστατη και τρισδιάστατη απεικόνιση, καθώς η απεικόνιση για παραπάνω από τρία χαρακτηριστικά είναι εξαιρετικά περίπλοκη, για να γίνει αντιληπτή (Σχήμα 4).

Όπως προκύπτει από την ανάγνωση του Πίνακα 2, το 95% των παρελθοντικών περιπτώσεων ταξινομήθηκε σωστά. Συγκεκριμένα, από τις 3.952 περιπτώσεις ειλικρινών δηλώσεων ταξινομήθηκαν σωστά οι 3.754 (ποσοστό 95%), ενώ από τις 463 περιπτώσεις απόπειρας απάτης ταξινομήθηκαν ορθά οι 440 περιπτώσεις (ποσοστό 94%). Υπενθυμίζεται ότι τα ιστορικά δεδομένα διερευνήθηκαν στο σύνολό τους, ένα προς ένα, ως προς την πιθανότητα να αποτελούν απόπειρα απάτης, κάτι που ενέχει μεγάλο κόστος και απαιτεί πολύ χρόνο.

Το μοντέλο που προέκυψε και έχει ποσοστό ορθής ταξινόμησης 95% για τα ιστορικά δεδομένα εγγυάται ότι οι μελλοντικές αιτήσεις αποζημίωσης μπορούν να ταξινομούνται βάσει του μοντέλου και να επιλέγονται μόνο οι αιτήσεις που θα χαρακτηρίζονται ως πιθανές απόπειρες απάτης, προς έλεγχο. Αξίζει να τονιστεί ότι το προαναφερθέν υψηλό ποσοστό ορθής ταξινόμησης είναι δυνατόν να αυξηθεί περαιτέρω, καθώς το μοντέλο μπορεί να εκπαιδεύεται διαχρονικά με την προσθήκη επιπλέον δεδομένων και μεταβλητών.

Από τα παραπάνω είναι φανερό ότι η εταιρεία, κάνοντας χρήση του μοντέλου, θα ήλεγχε μόνο 638 αιτήματα (αντί 4.415), θα είχε κόστος περίπου 1.300.000 ευρώ (αντί 8.000.000 ευρώ) και, τέλος, θα “έχανε” μόλις 23 περιπτώσεις απάτης, αναλαμβάνοντας την υποχρέωση αποζημίωσής τους (με κόστος περίπου 1.700.000 ευρώ). Το συνολικό όφελος της εταιρείας με χρήση του μοντέλου θα ήταν 28.000.000 ευρώ (αντί 23.000.000 ευρώ στην περίπτωση του ενδελεχούς ελέγχου). Δηλαδή, 5.000.000 ευρώ επιπλέον όφελος πέραν του οφέλους σε χρόνο.

*Ο κ. Σωτήριος Μπερσίμης είναι Αναπληρωτής Καθηγητής και Πρόεδρος του Τμήματος Στατιστικής και Ασφαλιστικής Επιστήμης του Πανεπιστημίου Πειραιώς.

*Ο κ. Χρήστος Μπουντούλης είναι επιστήμονας των Δεδομένων στην εταιρεία Covariance, με εξειδίκευση στον ασφαλιστικό κλάδο, και πτυχιούχος του Τμήματος Στατιστικής και Ασφαλιστικής Επιστήμης του Πανεπιστημίου Πειραιώς.

Διαβάστε επίσης: Η αξιοποίηση των Big Data στον ασφαλιστικό κλάδο

Ανίχνευση ασφαλιστικής απάτης στην ασφάλιση αυτοκινήτων

Μοντέλα πρόβλεψης του ύψους των ασφαλιστικών απαιτήσεων στην ασφάλιση υγείας

Πρόβλεψη πώλησης Ασφάλισης Οχήματος σε πελάτες με Ασφαλιστήρια Υγείας

Ασφάλιση αυτοκινήτου: Ποιοι πελάτες θα ανανεώσουν το ασφαλιστήριό τους;

Ακολουθήστε την Ασφαλιστική Αγορά στο Google News