Θυγατρικές Εταιρείες Ασφάλισης (Captive Insurance Companies)

Απόψεις & Θέσεις Φοιτητών του ΠΑ.ΠΕΙ.

Τμήμα Στατιστικής & Ασφαλιστικής Επιστήμης

Του Παναγιώτη Βλάχου, φοιτητή 3ου εξαμήνου

Πώς από τα καφεκοπτεία και τα κλωστοϋφαντουργεία του 16ου αιώνα δημιουργήθηκε μία από τις πιο διαδεδομένες μορφές αυτασφάλισης; Τι κοινό μπορεί να έχουν οι Λονδρέζοι πλοιοκτήτες του 1500 με το Βασίλειο των Βερμούδων και τα Νησιά Κέιμαν (Cayman Islands); Πώς το 1953 και τα ορυχεία μετάλλων του Οχάιο έφεραν την καινοτομία στον χώρο των ασφαλίσεων;

Κι όμως, όλα τα παραπάνω έχουν κοινή τομή τις πολύ γνωστές σε όλους Θυγατρικές Εταιρείες Ασφάλισης ή, αλλιώς, Captive Insurance Companies.

Στις αρχές της δεκαετίας του 1500, ορισμένα καφενεία του Λονδίνου αποτελούσαν σημείο συνάντησης μεταξύ των πλοιοκτητών. Οι τελευταίοι, στις συναντήσεις τους εκεί, είτε διέδιδαν τις πληροφορίες περί ναυσιπλοΐας είτε μοιράζονταν τον κίνδυνο μερικών μεταφορών. Οι μεταξύ τους συμφωνίες έχουν θεωρηθεί ως η γέννηση των θυγατρικών εταιρειών ασφάλισης. Τι είναι, όμως, οι θυγατρικές εταιρείες;

Θυγατρική εταιρεία ασφάλισης ή, αλλιώς, Captive ονομάζεται μια εταιρεία που προσφέρει ασφαλιστική κάλυψη στη μητρική της και σε άλλους, συνδεδεμένους με αυτήν, οργανισμούς. Είναι, δηλαδή, μια ασφαλιστική επιχείρηση, η οποία είναι πλήρως υπό την κατοχή και διοίκηση του ασφαλισμένου σε αυτήν. Μια εταιρεία captive μπορεί να ανήκει είτε σε μία και μόνον εταιρεία είτε και σε συλλόγους με κοινό πεδίο ενδιαφέροντος. Επίσης, συχνό φαινόμενο αποτελεί η πώληση ασφαλιστικής κάλυψης ακόμα και σε τρίτους οργανισμούς.

Η ιστορία των θυγατρικών εταιρειών

Ο όρος captive χρησιμοποιήθηκε για πρώτη φορά το 1953, όταν ο Frederic M. Reiss (1924–1993) ίδρυσε την Αμερικανική Εταιρεία Ασφάλισης Μετάλλων (Steel Insurance Company of America), μια θυγατρική για μια εταιρεία μετάλλων στο Οχάιο των Ηνωμένων Πολιτειών. Ο Reiss φημολογείται πως είχε ως πηγή έμπνευσής του τη διαδρομή των ορυκτών από τα ορυχεία μετάλλων στα χαλυβουργεία. Ειδικότερα, τα ορυχεία ανήκαν στην εταιρεία, παρήγαγαν αποκλειστικά για αυτήν (“captive” mines) και έστελναν απευθείας τα εξορυγμένα μεταλλεύματα στις βιομηχανικές μονάδες που ήταν υπό την κατοχή της. Συλλογιζόμενος, λοιπόν, ότι η αντίστοιχη αποκλειστικότητα θα είναι υπαρκτή μεταξύ μητρικής και θυγατρικής εταιρείας έθεσε τον όρο αυτόν. Αξιοσημείωτο είναι το γεγονός, πως αναφορές ύπαρξης εταιρειών ασφάλισης παρόμοιων με τις θυγατρικές έχουν καταγραφεί από τις αρχές του 1780 στο Ηνωμένο Βασίλειο. Επρόκειτο για τα μέλη ενός συνεταιρισμού κλωστοϋφαντουργίας, που επιδίωξαν να ασφαλίσουν τα εργοστάσιά τους από τον κίνδυνο της φωτιάς, και καθώς τα ασφάλιστρα είχαν αυξηθεί ραγδαία, δημιούργησαν από κοινού εταιρείες ασφάλισης. Επιπροσθέτως, παρόμοιες με αυτές εταιρείες είχαν ιδρυθεί για την προστασία των μεταφορών εκρηκτικών, πετρελαίου, αλλά και καπνού. Αυτού του είδους οι επιχειρήσεις δεν ήταν υπεράκτιες και δεν είχαν τις νομοθετικές ελαφρύνσεις που είχαν οι captives.

Τα πρώτα χρόνια μιας καινοτομίας

Ο Reiss, θέλοντας να επενδύσει στον τομέα των θυγατρικών εταιρειών ασφάλισης και να διαδώσει αυτόν τον καινοτόμο για την εποχή του τρόπο κάλυψης των κινδύνων, αποφάσισε το 1958 να δημιουργήσει τον Αμερικανικό Όμιλο Διαχείρισης Κινδύνων (American Risk Management). Αφού το πλάνο του ομίλου ήταν έτοιμο, το μόνο που έμενε ήταν η εύρεση ενός γεωγραφικού τόπου, που όχι απλά θα στήριζε την επένδυσή του, αλλά θα τη βοηθούσε και να ευδοκιμήσει. Εκείνη τη χρονική περίοδο, στις Ηνωμένες Πολιτείες της Αμερικής ήταν αδύνατη η γένεση τέτοιας εταιρείας, διότι το κόστος ίδρυσης ήταν υπέρογκο. Αποκλείοντας την επιλογή των Η.Π.Α., ο Reiss αποφασίζει πως κατάλληλο για έδρα του ARM ήταν το, έως τότε όχι και τόσο γνωστό στο ευρύ κοινό, Βασίλειο των Βερμούδων. Μια βρετανική αποικία στον Βόρειο Ατλαντικό Ωκεανό, η οποία χαρακτηρίζεται έως και σήμερα το κέντρο των υπεράκτιων οικονομικών δραστηριοτήτων και αποτελεί τη μεγαλύτερη “κατοικία” θυγατρικών εταιρειών. Το 1962, η ARM μετονομάζεται σε Διεθνή Όμιλο Διαχείρισης Κινδύνων Ε.Π.Ε. (International Risk Management LTD), ονομασία που διατηρεί έως και σήμερα, ως μέλος πλέον του οργανισμού AON (AON Corporation). Τη δεκαετία του ’60, ο αριθμός των captives φαίνεται οριακά να ξεπερνάει τις 100. Χρονολογία-κλειδί αποτελεί το 1968, καθώς οι θυγατρικές εταιρείες των παρόχων ενέργειας αποφασίζουν τη μεταφορά της έδρας τους από την Κοινοπολιτεία των Μπαχαμών (Bahamas) στις Βερμούδες. Η απόφαση αυτή έδειξε πως όταν η νομοθεσία γίνεται αυστηρότερη και επικρατεί αστάθεια ή οι captives απειλούνται από υψηλή φορολογία, οι ιδιοκτήτες προτιμούν να αλλάξουν την έδρα των εταιρειών τους. Το 1969 και έχοντας αποκτήσει φήμη στον κλάδο, το κυβερνών καθεστώς των Βερμούδων θεσπίζει τη Νομισματική Αρχή. Ο οργανισμός αυτός είχε ως σκοπό να ελέγχει όλες τις αιτήσεις των θυγατρικών εταιρειών και να απορρίπτει όσες ενδέχετο να σπιλώσουν το Βασίλειο, αποτελώντας με αυτόν τον τρόπο την πρώτη αξιόλογη προσπάθεια υπεράσπισης της χώρας, στην οποία έδρευαν οι πιο μεγάλες captives της εποχής. Από τα χρόνια εκείνα και έπειτα, η πορεία των εταιρειών αυτού του είδους είναι ανοδική, φτάνοντας σε πληθικό αριθμό τέτοιον, που σίγουρα, άμα ζούσε, ο Reiss θα ήταν περήφανος για το κατόρθωμά του. Αξίζει ενδεικτικά να αναφερθεί ότι, το 1980, το πλήθος των captives υπολογίζεται στις 1.250, ενώ σε μια “αδιανόητη εκτόξευση” το 2000 έφτασαν τις 4.250 και σήμερα ο αριθμός τους καταμετριέται στις περίπου 6.700.

Σε τι οφείλεται η έκρηξη των θυγατρικών εταιρειών;

Η απάντηση στην ερώτηση είναι σχετικά απλή, αν αναλογιστεί κανείς τα χαρακτηριστικά αυτών των ομίλων. Παρότι αποτελεί ένα δαπανηρό εγχείρημα, η δημιουργία μιας ασφαλιστικής εταιρείας τέτοιου είδους προσφέρει αρκετά πλεονεκτήματα στη μητρική της. Μέσω αυτής, επιτυγχάνεται η μεταφορά της ευθύνης ορισμένων ρίσκων από μια επιχείρηση σε μια ξεχωριστή νομική οντότητα (τυπικά ιδιωτική), η οποία αναλαμβάνει να ασφαλίσει την πρώτη από διάφορους κινδύνους που μπορεί να επέλθουν. Οι captives χρησιμοποιούνται, κυρίως, για την κάλυψη κινδύνων τους οποίους η μητρική εταιρεία καλείται να αντιμετωπίσει σε ετήσια βάση. Η επιλογή τους γίνεται από κάποιον ειδικό, έπειτα από εμπεριστατωμένη και ενδελεχή έρευνα. Ο βαθμός της κάλυψης περιορίζεται από ένα συγκεκριμένο ποσό, που προκαθορίζεται σύμφωνα με τους αναμενόμενους κινδύνους. Αν, δηλαδή, προκύψει ζημιά ή απώλεια κόστους μεγαλύτερου από το ήδη προκαθορισμένο, θα καλυφθεί από μια εμπορική ασφαλιστική εταιρεία.

Στο πρώτο άκουσμα αυτού, είναι λογικό στον καθένα να δημιουργηθεί απορία σχετικά με τον λόγο προτίμησης αυτού του είδους αυτασφάλισης, εφόσον πάλι ενδέχεται να χρειαστεί η συμφωνία με εμπορική ασφαλιστική εταιρεία. Έχοντας ως παράδειγμα την ισχύουσα νομοθεσία στις Ηνωμένες Πολιτείες, γίνεται κατανοητό ότι: ενώ τα ασφάλιστρα, τόσο για τις θυγατρικές εταιρείες ασφάλισης όσο και για τις εμπορικές, πρέπει να εκπίπτουν από τον Ομοσπονδιακό Φόρο Εισοδήματος, μια σειρά αποφάσεων από την Υπηρεσία Εσωτερικού Εισοδήματος (Internal Revenue Service) γέρνει τον ζυγό προς τη μεριά των captives. Ειδικότερα, η μεταρρύθμιση που έγινε στο τέλος της δεκαετίας του 1990 και ονομάστηκε θεωρία της «οικονομικής οικογενείας» πραγματευόταν πως, εφόσον η captive είναι μια θυγατρική της μητρικής εταιρείας, εμπίπτει στην οικονομική οικογένεια αυτής. Ως εκ τούτου, τα ασφάλιστρα που καταβάλλονται, βάσει της συμφωνίας, δεν είναι τίποτα άλλο παρά μια μεταφορά περιουσιακών στοιχείων από το ένα μέρος της εταιρείας στο άλλο.

Πλεονεκτήματα θυγατρικών εταιρειών

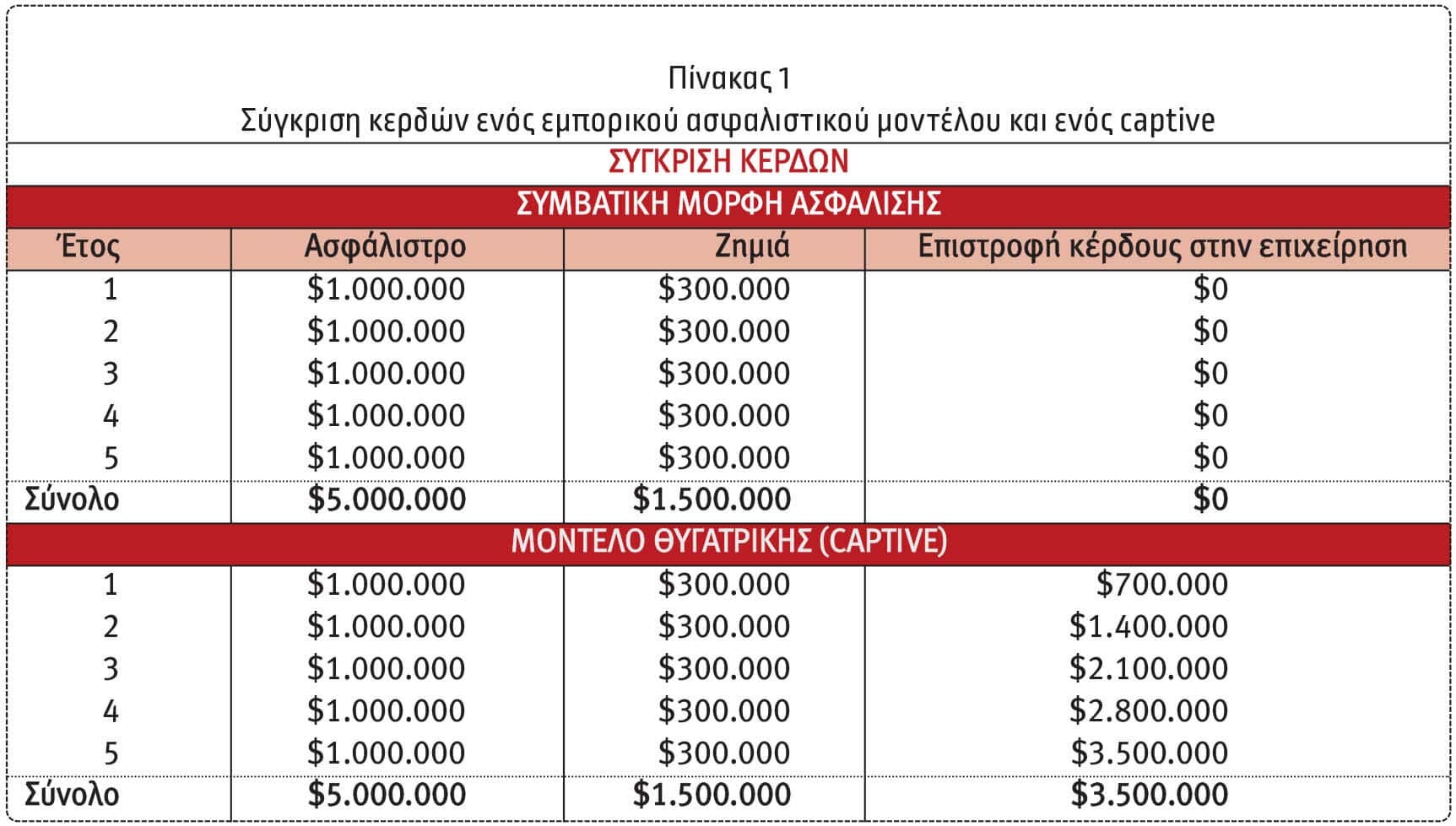

Προτού αρχίσει η καταγραφή των πλεονεκτημάτων, πρέπει να διευκρινιστεί πως ο ρυθμιστικός φορέας που θέτει και ορίζει τη λειτουργία των captive εταιρειών είναι οι επονομαζόμενες Captive Domiciles. Παραδοσιακά, δύο είναι οι κύριοι λόγοι που οδηγούν τις επιχειρήσεις στην ίδρυση μιας θυγατρικής εταιρείας. Πρώτος λόγος είναι η αδυναμία αγοράς ασφάλισης επιχειρηματικού ρίσκου από τις εμπορικές ασφαλιστικές εταιρείες ή, σε ορισμένες περιπτώσεις, το υψηλό κόστος των ασφαλίστρων, που καθιστούν απαγορευτική μια τέτοια κίνηση. Πιο συγκεκριμένα, τα συμβόλαια που παρέχονται στη συμβατική αγορά περιλαμβάνουν και το κέρδος του ασφαλιστή (προμήθεια μάρκετινγκ και μεσιτών), έξοδα που η ίδρυση μιας θυγατρικής εταιρείας μειώνει σε έναν μεγάλο βαθμό. Αυτή ήταν η αιτία που οδήγησε στη δημιουργία captive εταιρειών σε ποικίλους τομείς, αλλά και σε τομείς που ήταν δύσκολο να ασφαλιστούν (λόγου χάρη εξόρυξη μετάλλων, υπεράκτια εξόρυξη πετρελαίου κ.λπ.). Έπειτα, ένα δεύτερο κίνητρο είναι το γεγονός ότι τα χρηματικά ποσά που καταβάλλει η μητρική εταιρεία ως ασφάλιστρο εκπίπτουν ως επιχειρηματική δαπάνη σε ό,τι αφορά τους φορολογικούς σκοπούς. Αποτέλεσμα αυτού είναι η παροχή μιας ιδιαίτερα ελκυστικής μορφής αυτασφάλισης. Σύμφωνα με αυτή, δεν επιτρέπεται η μεταφορά των πληρωμών σε αποθεματικό λογαριασμό, που χρησιμοποιείται για την πληρωμή μιας απαίτησης ως επιχειρηματικό έξοδο, επομένως, αυτές οι πληρωμές δεν εκπίπτουν. Επιπροσθέτως, οι captives παρέχουν σταθερή τιμολόγηση δίχως να δέχονται επιρροή από τις μεταβολές στην ασφαλιστική αγορά. Συν τοις άλλοις, διευκολύνουν την πρόσβαση της εταιρείας στην αντασφαλιστική αγορά και δίνουν στις μητρικές τους τη δυνατότητα ελέγχου των επενδυτικών επιλογών που γίνονται με τα ποσά που συσσωρεύονται από τα ασφάλιστρα. Τέλος, τα κέρδη από τις επενδύσεις (που στις εμπορικές ασφαλίσεις τα κρατούσε ο ασφαλιστής) είτε επιστρέφονται στη μητρική με τη μορφή κέρδους (βλ. Πίνακα 1) είτε διατηρούνται στην captive και ενισχύουν τη συσσώρευση του κεφαλαίου, ενώ δεν φορολογούνται στις tax-free domiciles. Με τον τρόπο αυτόν, αν αναλογιστούμε και τις λιγότερες συνιστώσες δαπανών των captive ασφαλιστών, ένας επιτυχημένος captive operator εκτιμάται πως μπορεί να σώσει από 10% έως και 25% του καθαρού ασφαλίστρου.

Τύποι θυγατρικών εταιρειών

Οι captives ασφαλιστικές εταιρείες διακρίνονται σε δύο βασικές κατηγορίες: τις Pure Captives και τις Sponsored Captives. Οι Pure Captives είναι ασφαλιστικές που ανήκουν πλήρως, με άμεσο ή έμμεσο τρόπο, στους ασφαλισμένους τους και ασφαλίζουν μόνο τον ιδιοκτήτη ή τους ιδιοκτήτες τους. Οι εταιρείες αυτού του τύπου διακρίνονται και σε Single-Parent Captives και σε Group Captives, βάσει του αριθμού των ιδιοκτητών τους. Οι Single-Parent Captives ανήκουν σε έναν και μόνο ιδιοκτήτη, στον οποίο παρέχουν ασφαλιστική κάλυψη και από τον οποίο επιβλέπονται, ενώ οι Group Captives σχηματίζονται από μια ομάδα ατόμων, με σκοπό την από κοινού κατοχή μιας θυγατρικής ασφαλιστικής εταιρείας. Η κατηγορία των Group Captives έχει δύο υποκατηγορίες: τις Industrial Insured Group-owned Captives, που ασφαλίζουν εταιρείες του ιδίου βιομηχανικού κλάδου ή αντιμετωπίζουν ομοιογενή κίνδυνο, και τις Heterogeneous Group Captives, που αφορούν εταιρείες που βρίσκονται σε διαφορετικό βιομηχανικό κλάδο και καλύπτονται συνήθως από μια αντασφαλιστική ένωση (Reinsurance Pool).

Οι Sponsored Captives διακρίνονται σε πολλές κατηγορίες, με πιο χαρακτηριστικές τη Rent-a-Captive και αυτή που περιλαμβάνει τις Sponsored Captive, τις Segregated Cells και τις Protected Cells. Rent-a-Captive είναι η ασφαλιστική που δανείζει το κεφάλαιο και τις υπηρεσίες της στους ασφαλισμένους, σε αντίθεση με τις υπόλοιπες, που διατηρούν ξεχωριστό λογαριασμό για κάθε ασφαλισμένο και χρησιμοποιούν το κεφάλαιό του μόνο για την κάλυψη του ιδίου.

Αξίζει να σημειωθεί πως μεταξύ των Domiciles οι ορολογίες ενδέχεται να διαφέρουν, όπως για παράδειγμα συμβαίνει στην περίπτωση της Domicile με έδρα το Βασίλειο των Βερμούδων που αναγνωρίζει τον όρο “segregated cell companies”, εκείνη των Νησιών Κέιμαν που αναγνωρίζουν τον όρο “segregated portfolio companies”, ενώ στις πολιτείες Βέρμοντ και στη Νότια Καρολίνα αναγνωρίζονται οι όροι “protected cell companies” και “sponsored companies”, αντίστοιχα.

Στην αγορά υπάρχουν κι άλλες κατηγορίες captive ασφάλισης, όχι τόσο διαδεδομένες, όπως οι Diversified Captives, που καλύπτουν δραστηριότητες που δεν σχετίζονται με αυτές της μητρικής, οι Agency Captives, που ιδρύονται από μεσίτες ασφαλίσεων ή πράκτορες για κάλυψη πιο εξεζητημένων κινδύνων με μεγαλύτερες επιπτώσεις, και οι Special Purpose Vehicle (‘SPV’s), που εκδίδουν συμβόλαια αντασφάλισης στη μητρική τους και παραχωρούν τον κίνδυνο στην κεφαλαιαγορά μέσω ομολογιακού δανείου.

Σύνοψη και επίλογος

Όπως είχε πει το 1944 ο Πρώην Γερουσιαστής Hugo Black, η ασφάλιση έχει επιρροή σε όλους, καθώς «αγγίζει το σπίτι, την οικογένεια και το επάγγελμα ή την επιχείρηση κάθε ατόμου» που επιθυμεί να διαχειριστεί τον κίνδυνο. Η άποψη αυτή φαίνεται να είναι αποδεκτή από το μεγαλύτερο ποσοστό που έχει σχέση με τον κλάδο και η επιρροή της είναι εμφανής στη λήψη καινοτόμων αποφάσεων. Οι θυγατρικές εταιρείες ασφάλισης μπορεί να αποτελούν ένα απλό παράδειγμα, αλλά αποδεικνύουν πως ο ασφαλιστικός κλάδος παραμένει ευέλικτος και έτοιμος να προσαρμοστεί σε οποιαδήποτε αλλαγή. Η απόφαση-ορόσημο του Reiss έμελλε να αποτελέσει έναν ισχυρό σύμμαχο των εταιρειών, δίνοντας σε αυτές τη δυνατότητα διαχείρισης οιουδήποτε κινδύνου, από το στάδιο της αναγνώρισης έως και αυτό της αποζημίωσής του, απολαμβάνοντας συνάμα και τις φορολογικές ελαφρύνσεις που διέπουν τις captive insurance companies.

Πηγές

- International Risk Management Institute Inc., Things to Know about Captive Insurance Companies [https://irmi.com/].

- Anastopoulo, C. A. (2013). Taking no prisoners: captive insurance as an alternative to traditional or commercial insurance. Ohio State Entrepreneurial Business Law Journal, 8(2), 209-234.

- Deng, S. (2021). Regulation of captives in the face of global domiciles’ competition: challenges and perspectives. George Mason International Law Journal, 12(1), 1-49.

- Rosenbaum Hugh, The History of Captives [https://captive.com/].

- Captives and the Management of Risk, Third Edition, by Kathryn A. Westover, published by International Risk Management Institute, Inc., Dallas, TX, 2014.

- Aon PLC, Domicile Captives, Bermuda [https://aon.com/].

- Holly, R. (2017) Captive as an insurance formula for risk management: Advantages and disadvantages, The Warsaw School of Economics, Collegium of Socio-Economics Policy, Warsaw, Poland.

- Νεκτάριος Μ., «Ιδιωτική ασφάλιση και Διαχείριση Κινδύνων», Εκδόσεις Παπαζήσης, 2014.

Δείτε εδώ όλες τις προηγούμενες εργασίες.

Ακολουθήστε την ασφαλιστική αγορά στο Google News